15 секунд

В материале вы узнаете: как изменился объем вакантных площадей, как сильно снизились ставки аренды, и кто стал ключевым арендатором за последние несколько месяцев.

z

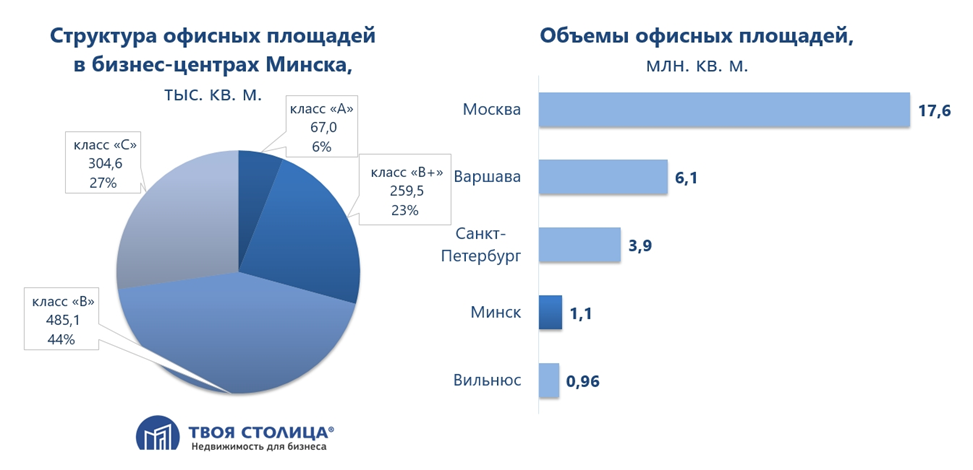

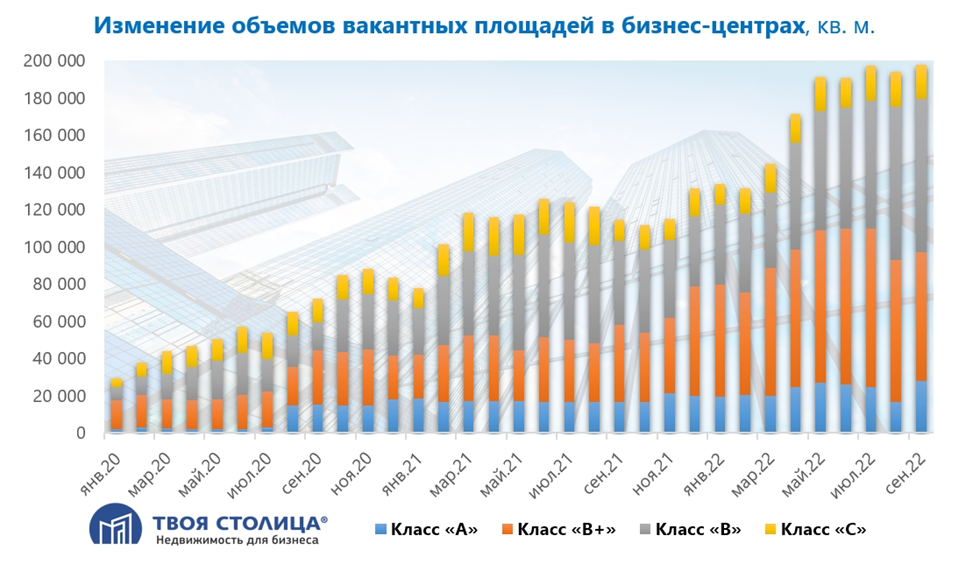

Начиная с 2020 года объемы предлагающихся в аренду офисов не перестают увеличиваться: за 2020 год +42 тыс. кв. м., за 2021 год +47 тыс. кв. м., а за неполный 2022 год уже +67 тыс. кв. м. В результате, на сегодняшний день офисный рынок Минска вплотную приблизился к отметке 200 тыс. кв. м. свободных офисов в бизнес-центрах или 18% от общего объема площадей, что является абсолютным рекордом для белорусской столицы.

свободные офисы можно найти в 117 бизнес-центрах из 141;

как минимум 6 бизнес-центров можно назвать полностью пустыми, а еще 10 бизнес-центров имеют арендную вакантность более 50%;

в 53 бизнес-центрах доступно по 1 000+ кв. м., при этом менее 100 кв. м. только в 16 бизнес-центрах;

наибольший объем площадей относится к классам В+ (68,8 тыс. кв. м.) и В (82,6 тыс. кв. м.). Совокупно они занимают 76% от всего вакантного объема офисов;

наибольший прирост за последний год отмечен в классах В (+37,1 тыс. кв. м.) и В+ (+27,6 тыс. кв. м.);

— Недавнее новшество по части перехода на формирование стоимости в договорах аренды в рублях, вызвало среди участников офисного рынка много вопросов, — рассказывает руководитель «Твоя столица · Недвижимость для бизнеса» Руслан Орлов. — Только на первый взгляд может показаться, что этот процесс прост и понятен для применения. Прошедший месяц показал, что вопросы по-прежнему остаются, и более того, появляются новые. Для устранения всех шероховатостей необходимо гораздо больше времени и комментариев по возникающим вопросам со стороны законодателя. А пока, для участников рынка офисов восприятие расходной части аренды пока еще более понятна в валютном исчислении, даже несмотря на то, что в договорах аренды стоимость устанавливается в BYN.

— Недавнее новшество по части перехода на формирование стоимости в договорах аренды в рублях, вызвало среди участников офисного рынка много вопросов, — рассказывает руководитель «Твоя столица · Недвижимость для бизнеса» Руслан Орлов. — Только на первый взгляд может показаться, что этот процесс прост и понятен для применения. Прошедший месяц показал, что вопросы по-прежнему остаются, и более того, появляются новые. Для устранения всех шероховатостей необходимо гораздо больше времени и комментариев по возникающим вопросам со стороны законодателя. А пока, для участников рынка офисов восприятие расходной части аренды пока еще более понятна в валютном исчислении, даже несмотря на то, что в договорах аренды стоимость устанавливается в BYN.— Судя по обратной связи, получаемой нами, как от собственников, так и арендаторов, многие из них надеются, что приостановка до начала 2024 года норм Закона о ценных бумагах в части права арендодателя устанавливать ставку арендной платы, эквивалентной сумме в иностранной валюте, как и заявлено изначально, будет лишь временной мерой.

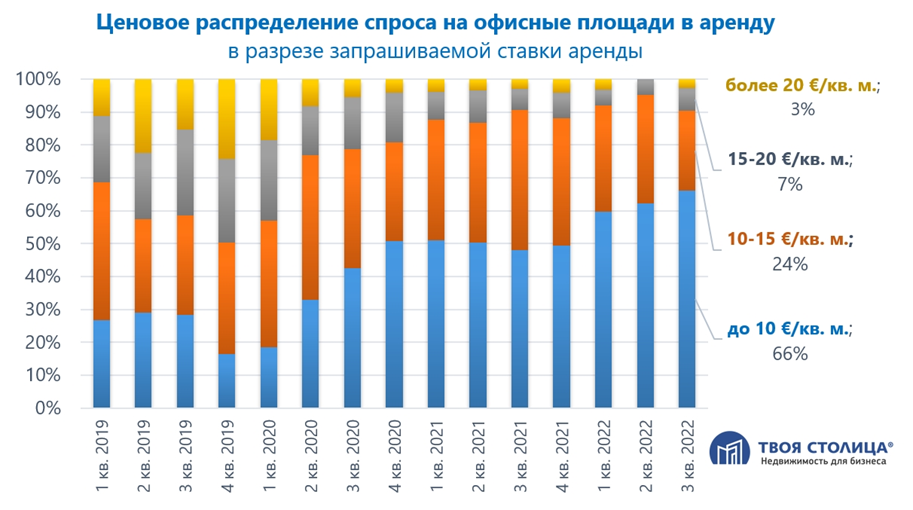

Ставки предложения аренды в октябре 2022 года сформированы на следующем уровне:

• класс «А» = 20,0 EUR/кв. м. с НДС (-10% за 2022 г.);

• класс «В+» = 12,6 EUR/кв. м. с НДС (-15%);

• класс «В» = 9,7 EUR/кв. м. с НДС (-12%);

• класс «С» = 8,0 EUR/кв. м. с НДС (-5%).

Если посмотреть в ретроспективе десятилетия, то текущий уровень ставок аренды является минимальным. Ближайшее соответствие отмечалось летом 2016 года, когда ставки аренды прекратили свое снижение, наблюдавшееся с середины 2014 года. Но в отличие от 2016 года в настоящее время про конец снижения ставок еще рано говорить. В текущем периоде предпосылки к восстановлению спроса на офисы отсутствуют, а значит давление на ставки аренды в сторону их снижения в перспективе ближайшего года, сохранится.

Величина ставок аренды по заключаемым сделкам в настоящее время формируется не только на основе таких базовых критериев, как характеристика конкретного офиса/бизнес-центра (местоположение, уровень отделки, планировка, техническая составляющая, площадь и т. п.), условия договора аренды (срок, условия оплаты и т. п.). На них теперь влияет также и период, в течение которого офисные площади простаивают без арендатора, а также их объем, что напрямую влияет на величину упущенной выгоды за период простоя. А значит это влияет на лояльность собственника к арендатору и запрашиваемой им ставки аренды.

Приемлемый для рынка уровень арендных ставок, определенный для офисов площадью порядка 150−200 кв. м. с учетом ожидаемого дисконта по факту заключения договора аренды, можно назвать следующим:

• класс «А» = 18−19 EUR/кв. м. с НДС;

• класс «В+» = 12−13 EUR/кв. м. с НДС;

• класс «В» = 9 EUR/кв. м. с НДС;

• класс «С» = 6 EUR/кв. м. с НДС.

Спрос

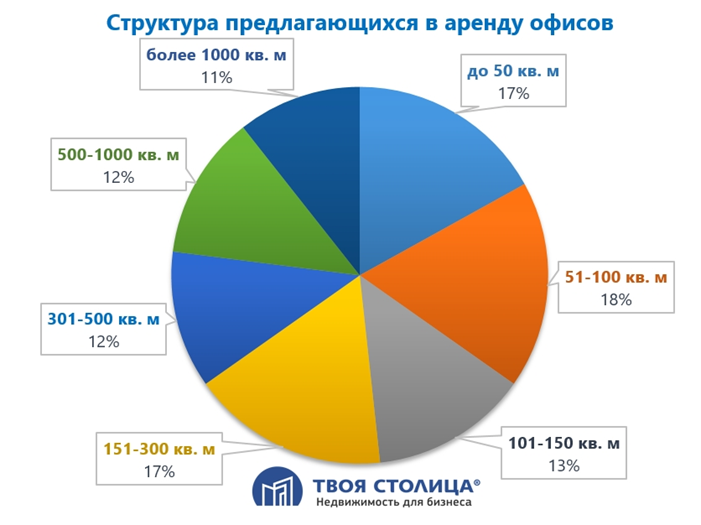

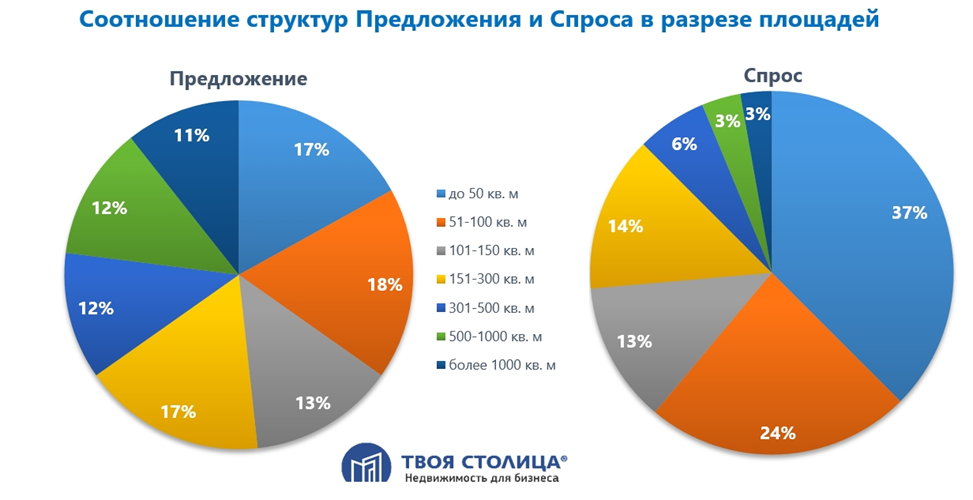

Объем спроса на офисы продолжает снижаться и в первую очередь арендаторы ориентируются на минимизацию бюджета аренды. Общая тенденция: минимальный спрос к офисным площадям свыше 500−700 кв. м. и концентрация спроса на площадях до 150 кв. м. (71% спроса).

— Для улучшения ценовой ситуации на рынке офисов необходимо восстановление спроса. Однако объективных предпосылок, указывающих на это, мы пока не видим. Особенно с учетом усилившейся и перерастающей в массовое явление релокации ряда компаний различных сфер деятельности. Да и позитивных нововведений для бизнес-сообщества пока тоже не видно. В то время как именно бизнес является основным потребителем офисов и не только. Поэтому в ближайшем будущем (как минимум, до конца 2022 года, а в реальности до конца 2023 года), мы не прогнозируем существенного увеличения объемов спроса. При этом объем вакантных для аренды офисов будет только увеличиваться — как за счет освобождающихся офисов (продолжение ситуации 2021−2022), так и новых, только выходящих на рынок крупных объектов. А значит давление на ставки аренды и цены продажи в сторону их снижения, будет сохранятся.

Исходя из этого, вот основные прогнозируемые тренды рынка:

главная проблема рынка — не профицит предложения, а недостаток спроса;

дальнейшее сужение спроса — не только со стороны IT-сектора;

главный враг собственника офиса — не скидка, а простой офиса;

профицит предложения сохранится на ближайшие несколько лет (при условии умеренно-пессимистичного развития событий);

отсутствие «новых» арендаторов. Заполнение офисов за счет переезда, сокращения площадей, снижение затрат на аренду;

основной спрос: на площади до 200 кв. м., по ставке до 10 евро, на объекты с выгодной локацией;

дальнейшее давление на ставки аренды в сторону их снижения;

снижение цен продажи вслед за снижением арендной доходности;

спрос на покупку по ценам ниже среднерыночных (с перспективой их дальнейшего снижения).

Источник: Realt.by.

За актуальными новостями коммерческой недвижимости можете следить в наших мессенджерах: