15 секунд

Очередная нестабильность заставляет всех задуматься над сохранением имеющихся сбережений. Как обезопасить себя от обесценивания денег в период растущей инфляции и как заложить основу для последующего заработка – об этом далее в материале.

Первое что приходит в голову при мыслях об инвестировании, это «положить деньги в банк». Однако, во-первых, история показывает, что возврат депозитов в реальности никто не может гарантировать - ни сам банк, ни даже государство. А во-вторых, чтобы не платить подоходный налог и получить максимальные дивиденды, нужно выбирать долгосрочные безотзывные депозиты, а это «замораживает» средства, как минимум на 2 года, и при этом добавляет риски «съедения» процентов инфляцией.

Справочно: наилучшие ставки по безотзывным депозитам по состоянию на декабрь 2020 г. в белорусских рублях – 20,5% годовых, в иностранной валюте – 2,3%.

Альтернативой депозитам для многих выступает хранение капитала «на руках». Сторонники подобного варианта сбережений рассуждают так: куда уж надежнее чем хранить «при себе». Спорить не будем, а скажем лишь, что основной риск все равно остается, а именно обесценивание денег от инфляции. При этом даже «разновалютная» структура сбережений не является панацеей. В стабильной экономической ситуации это бы помогло, но в «штормящее» кризисное время, в той или иной степени, все валюты одинаково не защищены.

Справочно: по данным НацБанка РБ, в ноябре 2020 г. годовой прирост потребительских цен в рублях составил 6,6 %.

Еще одной альтернативой депозитам выступает доверительное управление денежными средствами. Его суть в том, вы предоставляете банку право выгодно инвестировать ваши денежные средства в активы (депозиты, ценные бумаги и т.п.), как на белорусском, так и на зарубежном рынках. Есть особенности, о которых следует знать в первую очередь: во-первых, не все банки готовы взять в управление суммы менее 5 тысяч USD или EUR, поэтому эта услуга видится предназначенной в первую очередь для людей достаточно обеспеченных; во-вторых, из полученных доходов необходимо будет вычесть вознаграждение управляющего банка и налоги, что может ощутимо уменьшить ожидаемый доход доверителя.

А теперь давайте рассмотрим вариант вложения денег, который пользуется популярностью за рубежом - покупка акций предприятий и инвестирование в собственное образование.

В качестве причины, по которой в Беларуси вариант с акциями не распространен, можно назвать как минимум одну – все ту же экономическую нестабильность. Сегодня предприятие или компания может быть на гребне успеха, а завтра его доходность может не только снизиться, но и упасть до отрицательных величин. А это уже означает полный провал для вкладчика и растягивание срока возврата вложенных денег на долгие годы. Поэтому этот вариант также актуален для стабильных экономик, а при наступлении или даже приближении кризиса – он становится бесполезным. И не забываем о «развитости» отечественного фондового рынка.

Инвестиции «в себя», т.е. в образование – неосязаемы. По крайней мере, в краткосрочный период. Как говорят финансисты – это длинные деньги. Риска здесь, как правило, два. Один – в правильном выборе получаемых в качестве инвестиций навыков, образования, а второй – в том, где вы эти навыки будете применять на практике, в ситуации повсеместного сокращения кадрового состава. Но, например, для семейных людей, можно рассматривать варианты инвестирования не в собственное образование, а в образование своих детей. Почему бы и нет? Предоставив ребенку возможность получить первое, а может быть и второе образование у нас либо за границей – это как заложить для него прочный фундамент на всю жизнь.

Напоследок мы оставили исторически зарекомендовавшие себя варианты сохранения средств: покупка драгоценных металлов и недвижимости.

Так сложилось, что наибольшей популярностью среди драгоценных металлов пользуется золото. Но здесь важно различать инвестирование в золотые слитки и приобретение ювелирных изделий. В случае покупки ювелирных украшений, говорить о какой-либо доходности не приходится поскольку цена покупки значительно выше цены последующей продажи - ювелирные изделия принимаются на скупке по цене лома. И даже заявляемые в настоящее время ювелирными магазинами скидки до 70% не добавляют доходности.

А вот золотые слитки, несмотря на также имеющуюся разницу в цене приобретения и продажи, вполне можно рассматривать как объект инвестирования. Но следует понимать, что банки продают золото дороже, чем покупают его обратно, и эта разница составляет порядка 10% от стоимости приобретения для слитков малого веса и может доходить до 20% для слитков весом 500 – 1 000 гр. Поэтому чтобы не потерять при последующей продаже золота, это надо делать, как минимум, через несколько лет после его покупки. В этом случае за счет инфляции будут нивелироваться потери в разнице цен покупки и продажи.

Ну а последний вариант нашего ТОПа, и в прямом, и в переносном смысле, является самым фундаментальным – покупка жилой недвижимости. Даже несмотря на отмечающиеся раз в пять лет колебания цен, жилая недвижимость, это то, что на что всегда будет повышенный спрос, независимо от того, какие в текущее время на рынке времена – процветания или кризиса. Бумажные деньги могут обесцениться, а золото - потерять свою значимость, но жилье в любое время будет являться ликвидным активом, потому что является объектом удовлетворения базовых потребностей человека – организации жизни.

К рискам инвестирования в недвижимость можно отнести возможное перенасыщение ею рынка – например, как это было в Испании. В этом случае недвижимость начинает обесцениваться за счет ее переизбытка. Но белорусским реалиям такая ситуация не грозит, потому как средняя обеспеченность жилплощадью в Минске на душу населения составляет 22,8 кв. м., в то время как в Санкт-Петербурге этот показатель составляет почти 25 кв. м./чел., а в Стокгольме вообще 40 кв. м./чел. С учетом того, что обеспеченность населения жильем в Минске растет, однако очень малыми темпами (за последние 10 лет он прирос только на 14%), потенциал для роста у белорусского рынка недвижимости еще есть не на один десяток лет.

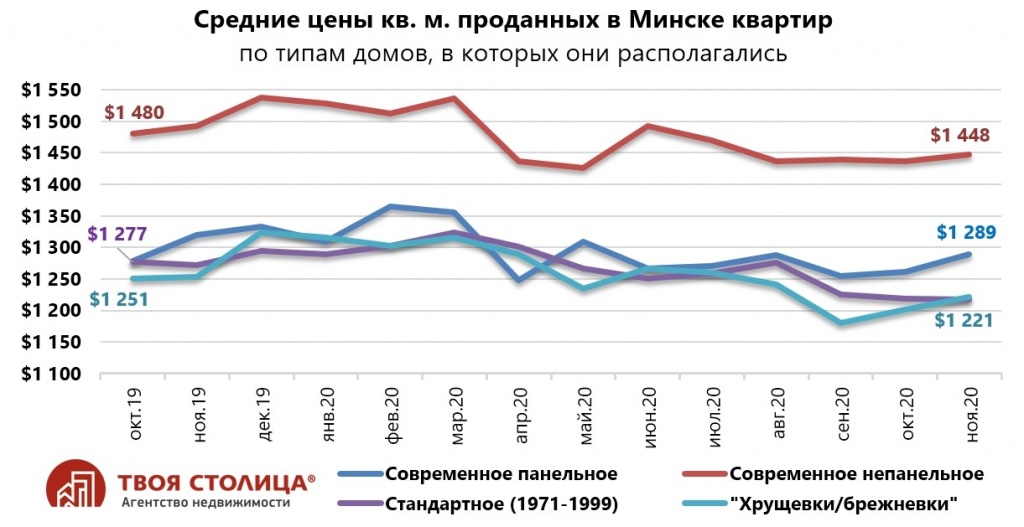

По данным агентства недвижимости «Твоя столица», в настоящее время квартиры с целью вложения средств приобретаются не массово, но стабильно – ежемесячно по агентству проходят 2-3 сделки. Средняя доходность от сдачи квартиры в аренду составляет порядка 5-6% годовых после уплаты налогов, что более чем в 2 раза больше процентных ставок, предлагаемых банками по депозитам в валюте.

Примеры типовых сделок:

- на вторичном рынке покупается:

o 1-комнатная квартира стандартных потребительских качеств (в хорошем состоянии и, возможно, с минимальным набором мебели) за 40 000-44 000 USD, и затем сдаётся в аренду по 200-230 USD в месяц. Если сделать косметический ремонт, то 220-260 USD/мес.;

o 2-комнатная квартира стандартных потребительских качеств (в хорошем состоянии и, возможно, с минимальным набором мебели) за 53 000 - 56 000 USD, и затем сдаётся в аренду по 230 - 260 USD в месяц. Если сделать косметический ремонт, то 250-300 USD/мес.;

- на первичном рынке покупается квартира в доме на завершающей стадии строительства:

o 1-комнатная класса «Стандарт» за 50 000 – 54 000 USD, и затем сдаётся в аренду по 240-280 USD в месяц;

o 2-комнатная класса «Стандарт» за 65 000 – 69 000 USD, и затем сдаётся в аренду по 270-320 USD в месяц;

o 1-комнатная класса «Комфорт» за 60 000 – 67 000 USD, и затем сдаётся в аренду по 300-350 USD в месяц;

o 2-комнатная класса «Комфорт» за 70 000 – 80 000 USD, и затем сдаётся в аренду по 350-430 USD в месяц.

Очевидно, что покупать недвижимость необходимо не на пике рыночных цен, а в момент их снижения – тогда и выбор большой, и продавцы наиболее лояльны к покупателям. Или все-таки подождать «дна» цен? Если квартира покупается для сдачи в аренду, то можно и подождать. Но если люди давно рассчитывают купить свое жилье, а пока арендуют квартиру и отдают в год по 3 тысячи долларов за это, то целесообразности в дальнейшем ожидании нет. Особенно с учетом пока еще доступных кредитов на новостройки. Поскольку платежи за кредит практически равняются тем платежам, которые они отдают за аренду квартиры. Кроме того, когда будет самое «дно» цен, то выбор будет гораздо меньше, потому как основной массив интересных и ликвидных квартир уже будет продан.

Так какой же вариант выбрать для сохранения денег? Однозначного объективного ответа нет, потому как каждый для себя должен выбрать тот вариант, которому он больше доверяет.

Основной риск при размещении средств на банковском депозите, это возврат вклада и «съедание» его инфляцией. Да и проценты в валюте сегодня совсем маленькие.

Покупка акций предприятий принесет доход при стабильной экономике, а в кризисное время этот вариант теряет свою актуальность.

Получение востребованного образования безусловно интересный вариант, но сегодня, на фоне сокращения рабочих мест, появляются новые риски.

Покупка недвижимости, особенно, если у вас накопления в рублях, выгодна при выборе квартир – именно они всегда будут в цене. В конце концов, жилье можно не только сдавать в аренду и рассчитывать на его подорожание после выхода экономики из кризиса, но и оставить своим детям.